Previdência Privada: PGBL ou VGBL? Veja tudo aqui!

O assunto previdência privada tem se tornado cada vez mais comum no conceito das finanças pessoais dos brasileiros.

A preocupação no que se refere ao planejamento do futuro e a obtenção de recursos para se sustentar na terceira idade faz com que muitas pessoas comecem a investir recursos pensando em utilizá-los posteriormente. Por conta disso, os princípios por trás da previdência privada precisam ser esclarecidos de maneira consistente.

Neste artigo você entenderá tudo sobre Previdência Privada. Espero que goste! Boa leitura!

O que é a previdência privada?

A previdência privada é um tipo de investimento de longo prazo que tem como objetivo principal garantir uma renda complementar para o futuro, especialmente na aposentadoria. Trata-se de um plano de previdência complementar oferecido por empresas privadas, que pode ser contratado de forma individual ou coletiva, por meio de uma instituição financeira, seguradora ou por uma entidade de previdência privada.

Ao contrário da previdência social, que é mantida pelo governo, na previdência privada é o próprio indivíduo quem realiza as contribuições e escolhe o tipo de plano e o valor das contribuições que deseja fazer. O dinheiro investido é administrado por gestores profissionais, que aplicam os recursos em diferentes tipos de investimentos, como ações, títulos públicos, imóveis, entre outros.

Ao final do período de acumulação, que pode ser determinado pelo próprio investidor, é possível resgatar o valor investido ou receber uma renda mensal vitalícia. A previdência privada pode ser uma alternativa interessante para quem deseja garantir uma renda complementar no futuro e não confia totalmente no sistema de previdência social, mas é importante conhecer as características e custos envolvidos antes de decidir investir.

O que é Previdência aberta e fechada?

A previdência privada pode ser dividida em dois tipos: previdência aberta e previdência fechada.

Previdência Aberta

A previdência aberta é aquela oferecida por bancos, seguradoras e outras instituições financeiras, e pode ser contratada individualmente ou em grupo. Nesse tipo de previdência, o investidor escolhe o tipo de plano, o valor das contribuições e a forma de receber os benefícios no futuro. Além disso, a gestão dos recursos é realizada por uma entidade aberta de previdência complementar, que é fiscalizada pela Superintendência de Seguros Privados (SUSEP).

Previdência Fechada

Já a previdência fechada é oferecida por empresas ou entidades de classe, como sindicatos e associações, e é exclusiva para os seus funcionários ou associados. Nesse tipo de previdência, os recursos são geridos por uma entidade fechada de previdência complementar, que é fiscalizada pela Superintendência Nacional de Previdência Complementar (PREVIC). O investidor não escolhe o tipo de plano, mas tem a garantia de uma renda complementar no futuro.

Ambos os tipos de previdência privada têm vantagens e desvantagens, e é importante analisar as características e custos envolvidos antes de decidir investir. A previdência aberta oferece mais flexibilidade na escolha do plano e das contribuições, mas pode ter taxas mais elevadas e uma rentabilidade menor. Já a previdência fechada oferece uma maior segurança e estabilidade, mas tem menos opções de escolha e pode ser mais restritiva na hora de resgatar o dinheiro investido.

Como funciona um plano de previdência privada?

Um plano de previdência privada funciona como um investimento de longo prazo, cujo objetivo é garantir uma renda complementar no futuro. Para investir em um plano de previdência privada, o investidor precisa escolher o tipo de plano, o valor das contribuições e a forma de receber os benefícios no futuro.

Geralmente, o valor das contribuições é definido pelo próprio investidor, que pode escolher contribuições mensais, trimestrais, semestrais ou anuais. O valor mínimo de contribuição varia de acordo com o plano e a instituição financeira escolhida. Além disso, é possível escolher a forma como deseja receber os benefícios no futuro, podendo ser em forma de renda mensal vitalícia ou em pagamento único.

O dinheiro investido é administrado por gestores profissionais, que aplicam os recursos em diferentes tipos de investimentos, como ações, títulos públicos, imóveis, entre outros. A rentabilidade do plano depende da performance desses investimentos e das taxas cobradas pela instituição financeira.

Ao final do período de acumulação, que pode ser determinado pelo próprio investidor, é possível resgatar o valor investido ou receber uma renda mensal vitalícia, de acordo com a forma escolhida no momento da contratação do plano. É importante ressaltar que o valor recebido no futuro pode ser afetado por diversos fatores, como a rentabilidade dos investimentos, as taxas cobradas e a inflação.

Quais são as taxas da Previdência?

As taxas cobradas em um plano de previdência privada podem variar de acordo com o tipo de plano e a instituição financeira escolhida. Algumas das taxas mais comuns incluem:

- Taxa de administração: É a taxa cobrada pela instituição financeira para gerir os recursos do plano de previdência. Ela pode variar de acordo com o tipo de plano e a instituição financeira escolhida.

- Taxa de carregamento: É uma taxa cobrada sobre cada contribuição feita ao plano de previdência. Ela pode ser cobrada em diferentes percentuais sobre o valor das contribuições, de acordo com o tipo de plano e a instituição financeira escolhida.

- Taxa de saída: É uma taxa cobrada quando o investidor resgata o dinheiro investido antes do prazo estabelecido. Ela pode variar de acordo com o tipo de plano e a instituição financeira escolhida.

- Taxa de performance: É uma taxa cobrada quando a rentabilidade do plano supera uma meta estabelecida. Ela pode variar de acordo com o tipo de plano e a instituição financeira escolhida.

- Imposto de Renda: Sobre o valor dos benefícios recebidos no futuro, há incidência de imposto de renda na fonte, que varia de acordo com o tempo de contribuição e a forma de recebimento dos benefícios.

Antes de investir em um plano de previdência privada, é importante verificar as taxas cobradas e avaliar como elas podem afetar a rentabilidade do investimento. É recomendado comparar as taxas cobradas por diferentes instituições financeiras e escolher aquela que oferece as melhores condições.

PGBL ou VGBL?

O PGBL (Plano Gerador de Benefício Livre) e o VGBL (Vida Gerador de Benefício Livre) são dois tipos de planos de previdência privada oferecidos pelas instituições financeiras no Brasil.

O PGBL é indicado para pessoas que fazem a declaração de imposto de renda no modelo completo e desejam aproveitar o benefício fiscal oferecido pelo plano. As contribuições feitas ao PGBL podem ser deduzidas da base de cálculo do imposto de renda até o limite de 12% da renda bruta anual. No entanto, ao resgatar os recursos acumulados no plano, será necessário pagar imposto de renda sobre todo o valor recebido.

Já o VGBL é indicado para pessoas que fazem a declaração de imposto de renda no modelo simplificado ou já atingiram o limite de dedução de 12% da renda bruta anual com outras despesas dedutíveis. No VGBL, não é possível deduzir as contribuições da base de cálculo do imposto de renda, mas ao resgatar os recursos acumulados, o imposto de renda incide apenas sobre a rentabilidade do plano e não sobre todo o valor recebido.

Em ambos os planos, é possível escolher a forma de recebimento dos benefícios no futuro, podendo ser em forma de renda mensal vitalícia ou em pagamento único.

Quais são as formas de pagamento do benefício Previdência Privada?

Existem diferentes formas de pagamento de benefícios na Previdência Privada, e elas variam de acordo com o tipo de plano contratado e as opções oferecidas pela instituição financeira responsável pelo plano. Algumas das formas de pagamento mais comuns incluem:

- Renda vitalícia: Nessa modalidade de pagamento, o beneficiário recebe uma renda mensal por tempo indeterminado, enquanto estiver vivo. O valor da renda é determinado pela quantia acumulada no plano e pela expectativa de vida do beneficiário no momento do início dos pagamentos.

- Renda por prazo determinado: Nessa opção, o beneficiário recebe uma renda mensal por um período pré-determinado, que pode ser de 10, 15 ou 20 anos, por exemplo.

- Renda temporária: Nessa modalidade, o beneficiário recebe uma renda mensal por um período determinado, que pode ser de um ano, seis meses ou outro intervalo de tempo escolhido pelo contratante.

- Pagamento único: Em alguns casos, é possível escolher receber o valor acumulado no plano de uma só vez, em vez de receber uma renda mensal. Essa opção pode ser vantajosa para quem precisa de um valor maior para cobrir um gasto específico, por exemplo.

- Renda vitalícia com prazo mínimo garantido: Nessa modalidade, o beneficiário recebe uma renda mensal por tempo indeterminado, mas com um prazo mínimo garantido de recebimento. Se o beneficiário morrer antes do fim desse prazo, seus beneficiários continuarão a receber a renda mensal restante até completar o prazo determinado.

É importante ressaltar que as opções de pagamento podem variar de acordo com o contrato e as condições do plano de Previdência Privada escolhido pelo cliente.

Como funciona a portabilidade da previdência Privada?

A portabilidade da previdência privada é uma opção que permite transferir os recursos acumulados em um plano de previdência privada para outro plano, de outra instituição financeira. Essa transferência pode ser interessante para quem deseja buscar melhores condições de rentabilidade, taxas mais atrativas ou uma gestão mais eficiente dos recursos.

Para fazer a portabilidade da previdência privada, é necessário seguir alguns passos:

- Verificar as regras do plano atual: Antes de fazer a portabilidade, é importante verificar as regras do plano atual para entender as condições de resgate e transferência dos recursos. Algumas instituições financeiras podem cobrar taxas ou estabelecer condições específicas para a portabilidade.

- Escolher o novo plano: O próximo passo é escolher o novo plano de previdência privada para onde deseja transferir os recursos acumulados. É importante comparar as taxas de administração, carregamento e performance, além da rentabilidade e histórico de gestão do plano.

- Solicitar a portabilidade: Com o novo plano escolhido, é necessário solicitar a portabilidade na instituição financeira responsável pelo plano atual. Geralmente, a instituição financeira pode fornecer um formulário específico para o processo de portabilidade, que deve ser preenchido e assinado pelo titular do plano.

- Acompanhar a transferência dos recursos: Após a solicitação da portabilidade, é necessário acompanhar a transferência dos recursos para o novo plano. O processo pode levar alguns dias ou semanas, dependendo das instituições financeiras envolvidas.

É importante lembrar que, ao fazer a portabilidade da previdência privada, é necessário analisar cuidadosamente as condições e taxas envolvidas no processo para garantir que a transferência dos recursos seja vantajosa a longo prazo.

Além disso, você pode transferir seu dinheiro entre planos de previdência privada abertos ou fechados, mas só pode fazer isso enquanto estiver na fase de acumulação. Se você já está recebendo benefícios, não pode mudar de plano.

Vale lembrar também que só pode transferir seu dinheiro entre planos da mesma modalidade, como de PGBL para PGBL ou de VGBL para VGBL.

Tributação de previdência privada

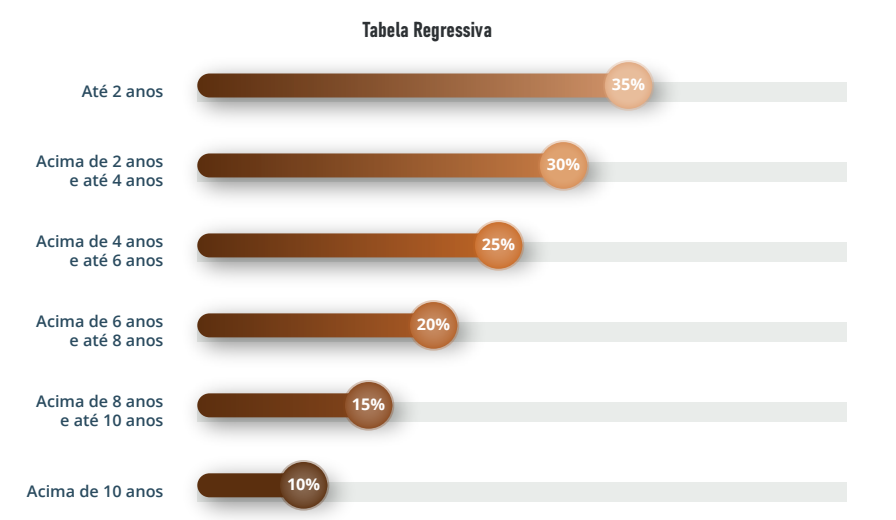

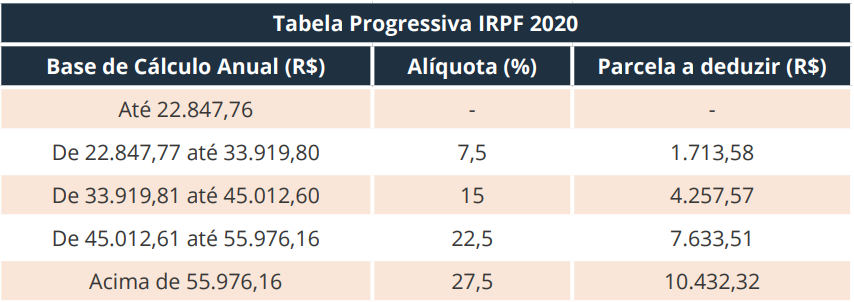

A tributação da Previdência Privada é uma questão importante a ser considerada pelos investidores, já que os planos são tributáveis pelo Imposto de Renda. Existem duas opções de tributação: a tabela regressiva e o modelo progressivo.

Ao aderir a um plano de Previdência Privada do tipo VGBL ou PGBL, o investidor pode escolher a forma de tributação mais adequada ao seu perfil. Na tabela regressiva, a alíquota do imposto de renda é reduzida ao longo do tempo de acumulação, variando de 35% a 10% sobre o rendimento, dependendo do tempo de investimento.

Fonte: Receita Federal – Tabela Regressiva

Já no modelo progressivo, a tributação incide sobre o valor total resgatado ou recebido como renda, e é calculada de acordo com uma tabela de alíquotas progressivas que varia de acordo com o valor recebido.

Fonte: Receita Federal – Tabela Progressiva (Anual)

É importante considerar as características de cada opção de tributação antes de fazer a escolha, levando em conta fatores como o tempo de investimento e a expectativa de rendimento do plano.

Quais as vantagens e desvantagens?

A Previdência Privada é uma opção de investimento voltada para a construção de um fundo de aposentadoria complementar, que pode oferecer vantagens e desvantagens para os investidores, dependendo de suas expectativas e necessidades. Abaixo, listamos algumas das principais vantagens e desvantagens da Previdência Privada:

Vantagens:

- Planejamento financeiro a longo prazo: os planos de Previdência Privada são ideais para quem deseja construir um fundo de aposentadoria complementar, permitindo um planejamento financeiro a longo prazo.

- Flexibilidade: existem diversas opções de planos de Previdência Privada, que oferecem diferentes modalidades de contribuição, prazos de investimento e formas de resgate, o que permite uma maior flexibilidade para o investidor.

- Incentivos fiscais: as contribuições aos planos de Previdência Privada podem ser deduzidas do Imposto de Renda, até um limite estabelecido pela Receita Federal, o que pode representar uma economia significativa no pagamento de impostos.

- Proteção patrimonial: em alguns casos, os recursos investidos em Previdência Privada podem ser protegidos de credores em processos de execução de dívidas.

- Sucessão patrimonial: em caso de falecimento do titular do plano, os recursos investidos em Previdência Privada podem ser destinados aos beneficiários indicados, sem a necessidade de inventário.

Desvantagens:

- Baixa liquidez: os planos de Previdência Privada geralmente possuem prazos de carência e penalidades para resgates antecipados, o que pode dificultar o acesso aos recursos em casos de emergência.

- Taxas e custos: os planos de Previdência Privada podem envolver taxas e custos de administração, carregamento e gestão, que podem reduzir a rentabilidade do investimento.

- Risco de mercado: como qualquer investimento em renda variável, os planos de Previdência Privada estão sujeitos a oscilações do mercado financeiro, o que pode afetar o rendimento do investimento.

- Tributação: a tributação da Previdência Privada pode ser complexa e envolver diferentes formas de cálculo do imposto de renda, dependendo do tipo de plano e da forma de resgate escolhidos.

- Rentabilidade limitada: em geral, a rentabilidade dos planos de Previdência Privada é limitada por uma série de fatores, como as taxas e custos envolvidos, as limitações impostas pela regulação e a concorrência com outros investimentos de renda fixa.

Conclusão: Vale a pena contratar uma Previdência Privada?

A decisão de contratar uma Previdência Privada depende das expectativas e necessidades de cada investidor. Se o objetivo é construir um fundo de aposentadoria complementar, com uma maior flexibilidade e planejamento financeiro a longo prazo, a Previdência Privada pode ser uma opção a ser considerada. Além disso, a possibilidade de dedução das contribuições do Imposto de Renda e a proteção patrimonial também podem ser fatores a favor da contratação de um plano de Previdência Privada.

No entanto, é importante estar ciente das desvantagens da Previdência Privada, como a baixa liquidez, as taxas e custos envolvidos, o risco de mercado e a complexidade da tributação. Por isso, é fundamental avaliar cuidadosamente as características de cada plano de Previdência Privada, levando em conta os prazos de investimento, as formas de resgate e a rentabilidade esperada, para tomar uma decisão informada e consciente.

Em resumo, contratar uma Previdência Privada pode ser vantajoso para quem busca uma opção de investimento a longo prazo, com flexibilidade e planejamento financeiro, mas é preciso avaliar cuidadosamente as características de cada plano e buscar orientação especializada para tomar a decisão mais adequada.

Espero que tenha gostado! Veja mais artigos do Investidor Top!

Artigos Relacionados

Sobre o Autor

0 Comentários