Gestão Ativa ou Passiva: Qual Estratégia de Investimento é a Melhor para Você?

A gestão de investimentos envolve basicamente dois principais tipos de abordagens: a gestão ativa e a gestão passiva. Esses dois modelos representam filosofias diferentes sobre como lidar com o mercado e como gerar valor para os investidores, e é importante entender suas características para saber qual delas melhor se adequa a diferentes perfis e objetivos de investimento.

Se você está na dúvida entre Gestão Ativa ou Passiva, este artigo é para você! Espero que goste!

Gestão Ativa

A gestão ativa é um estilo de investimento em que gestores profissionais buscam superar o desempenho do mercado por meio de uma análise constante e minuciosa. Esse modelo depende de análises técnicas e fundamentalistas, tentando identificar ativos subavaliados ou antecipar tendências de mercado. A ideia é gerar retornos acima de um índice de referência (como o Ibovespa, nos mercados brasileiros), ajustando as alocações de acordo com as oportunidades.

Os gestores ativos não seguem estritamente um índice ou benchmark. Em vez disso, utilizam sua experiência, expertise e ferramentas de análise para construir uma carteira que acreditem ter o potencial de superar o mercado. Isso envolve a compra e venda de ações, títulos e outros ativos de forma ativa, acompanhando mudanças econômicas, políticas e corporativas que possam impactar os investimentos.

Vantagens da Gestão Ativa

- Potencial de maior retorno: Um dos grandes atrativos da gestão ativa é a possibilidade de retornos superiores aos benchmarks. Quando os gestores acertam em suas previsões, os investidores podem ver ganhos consideráveis.

- Flexibilidade: A gestão ativa permite ajustes rápidos em resposta a eventos imprevistos no mercado. Se um setor ou ativo apresenta um grande potencial de alta ou risco de queda, o gestor pode agir imediatamente para aproveitar oportunidades ou mitigar perdas.

- Especialização: Os gestores ativos normalmente possuem profundo conhecimento de setores específicos e utilizam suas habilidades para identificar oportunidades que podem não ser evidentes para o investidor médio.

Desvantagens da Gestão Ativa

- Custos mais elevados: Devido ao trabalho intenso e às análises necessárias, a gestão ativa geralmente implica em taxas de administração mais altas. Além disso, há taxas de corretagem associadas a compras e vendas frequentes de ativos, que podem corroer os retornos ao longo do tempo.

- Risco de subperformance: Apesar do potencial de superar o mercado, muitos fundos de gestão ativa acabam não atingindo esse objetivo. O mercado é altamente imprevisível, e mesmo os gestores mais experientes podem errar suas previsões.

- Dependência do gestor: O desempenho da carteira está diretamente ligado à habilidade e decisões do gestor. Se o gestor tomar decisões equivocadas ou se o mercado se comportar de maneira contrária às expectativas, o fundo pode apresentar desempenho inferior ao mercado.

Gestão Passiva

A gestão passiva, por outro lado, busca replicar o desempenho de um índice de mercado em vez de superá-lo. Nesse modelo, o objetivo é seguir o benchmark com a maior precisão possível, investindo em todos os ativos que compõem o índice na mesma proporção. O exemplo mais conhecido de gestão passiva são os fundos de índice, como os ETFs (Exchange-Traded Funds).

Em vez de tentar prever o futuro e escolher os melhores ativos, a gestão passiva adota uma abordagem que presume que o mercado, em média, tende a entregar bons retornos no longo prazo. Assim, ao replicar o desempenho de um índice, o fundo garante que o investidor terá o mesmo retorno que o mercado como um todo, menos as taxas.

Vantagens da Gestão Passiva

- Custos mais baixos: Como a gestão passiva não exige análises profundas e não envolve muitas transações, as taxas de administração são consideravelmente menores do que as dos fundos ativos. Isso torna a gestão passiva atraente para investidores que buscam minimizar custos.

- Transparência: Como a estratégia da gestão passiva é replicar um índice, é fácil para os investidores entenderem no que estão investindo e acompanhar o desempenho da carteira.

- Menor risco de subperformance: Diferente da gestão ativa, em que há risco de o fundo ficar abaixo do mercado, na gestão passiva o retorno será, em essência, o mesmo do índice seguido. Isso elimina a incerteza de tentar adivinhar se o gestor ativo conseguirá ou não superar o benchmark.

Desvantagens da Gestão Passiva

- Ausência de flexibilidade: A gestão passiva segue rigidamente o índice de referência, o que significa que, mesmo que haja uma queda acentuada em determinado setor ou ativo, o fundo não pode desinvestir para evitar perdas. O gestor passivo não tem liberdade para agir em momentos de crise.

- Potencial limitado de retorno: Ao optar pela gestão passiva, o investidor abre mão da possibilidade de obter retornos acima do mercado. Embora a gestão ativa apresente risco de subperformance, ela oferece a chance de ganhos maiores, o que não é o caso da gestão passiva.

- Dependência do índice: A gestão passiva está completamente atrelada ao desempenho do índice que segue. Se o índice tiver um desempenho ruim, o fundo também terá. Não há estratégias para mitigação de perdas específicas, como na gestão ativa.

Gestão Ativa ou Passiva: Qual Modelo Escolher?

A escolha entre gestão ativa e passiva deve ser orientada por uma avaliação detalhada de fatores como o perfil do investidor, os objetivos de investimento e a tolerância ao risco. Para aqueles que preferem minimizar custos e se contentam em acompanhar o desempenho do mercado sem buscar retornos acima da média, a gestão passiva geralmente se mostra mais vantajosa. Por outro lado, investidores que almejam retornos maiores e estão dispostos a aceitar o risco de não superar o mercado podem se inclinar para a gestão ativa.

O horizonte de investimento também é um fator crucial. Diversos estudos demonstram que, no longo prazo, a gestão passiva tende a superar a maioria dos gestores ativos, em grande parte devido à redução de custos e ao impacto positivo dos rendimentos compostos.

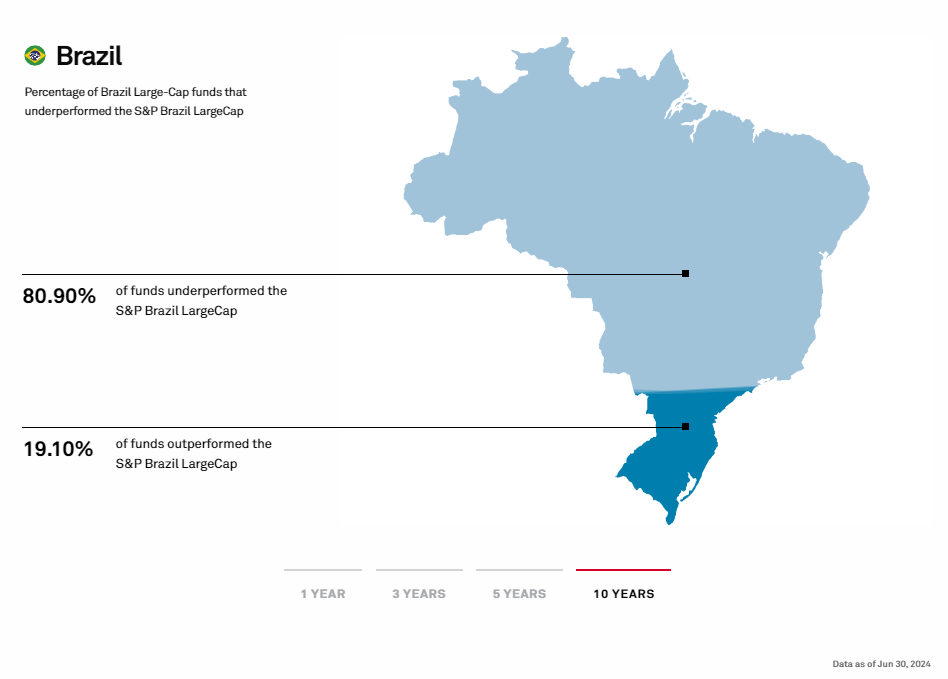

O relatório SPIVA, por exemplo, revela que, ao longo de 10 anos, 80,9% dos fundos de ações de grande capitalização no Brasil ficaram abaixo do índice S&P Brazil LargeCap, reforçando a superioridade da gestão passiva no longo prazo. Apenas 19,1% dos fundos ativos conseguiram superar o índice de referência nesse período. No entanto, em horizontes mais curtos ou em mercados de nicho, a gestão ativa pode encontrar oportunidades que ofereçam retornos superiores.

Dessa forma, a decisão entre os dois modelos deve ser ponderada, levando em conta os custos, o prazo e as expectativas de performance, sempre alinhada às necessidades e objetivos individuais do investidor.

Conclusão

Gestão ativa e passiva representam abordagens distintas no mercado de investimentos, cada uma com suas vantagens e desvantagens. Enquanto a gestão ativa oferece a promessa de superar o mercado através da habilidade do gestor, a gestão passiva oferece simplicidade, transparência e custos reduzidos, replicando o desempenho dos índices de mercado. Escolher entre uma e outra depende dos objetivos, do perfil de risco e das preferências individuais de cada investidor. Uma solução comum é combinar ambas as estratégias, alocando parte dos recursos em fundos de gestão passiva e outra parte em fundos de gestão ativa, diversificando assim os riscos e oportunidades.

Gostou deste artigo sobre Gestão Ativa ou Passiva? Leia também este artigo sobre Market Timing, que certamente será do seu interesse.

Artigos Relacionados

Sobre o Autor

0 Comentários